About Inflation

About Inflation

मुद्रास्फीति या मुद्रास्फीति (Inflation) एक आर्थिक प्रक्रिया है जिसमें सामान्य स्तर पर मौद्रिक माध्यम की मात्रा में वृद्धि होती है और इसका परिणामस्वरूप सामान्य मूल्य स्तर में उच्चता होती है। इसका परिणाम है कि एक विशिष्ट मौद्रिक माध्यम से खरीदारी करने के लिए कमजोर हो जाता है, और इससे उत्पादों और सेवाओं की मौद्रिक मूल्य में बढ़ोतरी होती है। यह एक आर्थिक समस्या है जो समय-समय पर अर्थशास्त्रियों, राजनीतिक नेताओं, और लोगों के बीच चर्चा का केंद्र बनती रहती है।

मुद्रास्फीति के विभिन्न प्रकार होते हैं, जिनमें विभिन्न कारण और परिणाम होते हैं। इसके कुछ महत्वपूर्ण पहलुओं को निम्नलिखित रूप में समझा जा सकता है:

क्रीप्टोकरेंसी मुद्रास्फीति (Cryptocurrency Inflation): इसमें सबसे प्रसिद्ध उदाहरण बिटकॉइन है, जिसमें नियमित अंतराल में नई मुद्राएं उत्पन्न होती हैं। यह तरीका कारगर है क्योंकि इसमें संपूर्ण सप्लाई पूर्व-निर्धारित होती है और किसी सरकार या संस्था के अधीन नहीं होती।

क्रेडिट मुद्रास्फीति (Credit Inflation): इस प्रकार की मुद्रास्फीति में बैंक और अन्य वित्तीय संस्थाएं नई मुद्रा उत्पन्न करके उसे सामाजिक सिद्धांतों के साथ पूर्ण करती हैं। यह अक्सर ऋण के माध्यम से होती है और बाजार में अधिशेष नकदी की मात्रा बढ़ती है।

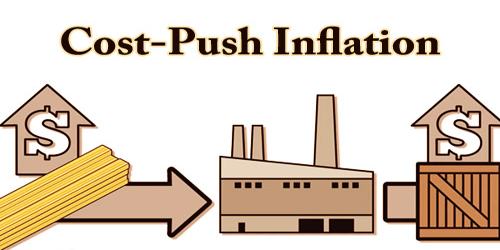

अंतरदृष्टि मुद्रास्फीति (Cost-Push Inflation): इसे लागत-धक्का मुद्रास्फीति भी कहा जाता है, जो उत्पादन में उच्च लागतों की वजह से होती है। इसमें उदाहरण के रूप में ऊर्जा की महंगाई, कारख़ानों के उपकरणों की महंगाई और श्रमिकों की मांग शामिल हो सकती है।

मांग-धक्का मुद्रास्फीति (Demand-Pull Inflation): इस प्रकार की मुद्रास्फीति में उत्पादन की अत्यधिक मांग के कारण मौद्रिक मूल्य में वृद्धि होती है। यह वित्तीय स्थिति और लोगों की खरीदारी क्षमता की वृद्धि से उत्पन्न हो सकती है।

बिना आर्थिक कारण वाली मुद्रास्फीति (Built-In Inflation): इसे वेतन मौद्रिक मूल्यों में वृद्धि के कारण होने वाली मुद्रास्फीति भी कहा जाता है। जब श्रमिकों और कर्मचारियों को मिलने वाले वेतन में वृद्धि होती है, तो वे उसी मात्रा में विभिन्न वस्त्रों, सेवाओं और उत्पादों की खरीदारी कर सकते हैं, जिससे मौद्रिक मूल्यों में वृद्धि होती है।

इन्फ्लेशन का कारण विभिन्न हो सकते हैं और इसमें विभिन्न अंशों का संयोजन हो सकता है। निम्नलिखित कुछ मुख्य कारण हैं जो इन्फ्लेशन को उत्पन्न कर सकते हैं:

मांग-प्रवृत्ति (Demand-Pull Inflation): जब वस्त्रों, सेवाओं, और उत्पादों की ज्यादा मांग होती है और उत्पादन इस मांग को पूरा नहीं कर सकता, तो मांग-प्रवृत्ति इन्फ्लेशन हो सकती है। इसमें लोगों की खरीदारी शक्ति बढ़ जाती है और मूल्य स्तर बढ़ता है।

लागत-प्रवृत्ति (Cost-Push Inflation): जब उत्पादन में लागतें बढ़ती हैं और उत्पादों के बाजार मूल्यों में वृद्धि होती है, तो इसे लागत-प्रवृत्ति इन्फ्लेशन कहा जाता है। इसमें उच्च ऊर्जा मूल्य, कारख़ानों में उपकरणों की महंगाई, और श्रमिकों की मांग शामिल हो सकती है।

मुद्रा संकट (Monetary Crisis): जब सरकार ने अत्यधिक मुद्रा छापने का निर्णय लिया हो और उसे बाजार में प्रविष्टि कर दी हो, तो मुद्रा संकट इन्फ्लेशन का कारण बन सकता है।

वेतन मौद्रिक मूल्यों में वृद्धि (Wage-Price Inflation): जब वेतन में वृद्धि होती है और इसका प्रतिधन वस्त्रों, सेवाओं और उत्पादों के मूल्यों में वृद्धि होती है, तो इसे वेतन-मौद्रिक मूल्यों में वृद्धि या वेतन-मौद्रास्फीति कहा जा सकता है।

मौद्रास्फीति की आशंका (Anticipated Inflation): जब लोग मुद्रास्फीति की आशंका करते हैं और इसे पूर्वानुमान करके अपनी आर्थिक निर्णय लेते हैं, तो उसे आशंकित मुद्रास्फीति कहा जाता है। इसमें लोगों की उम्मीद होती है कि मूल्य स्तर बढ़ने वाला है, और वे उसके अनुसार निर्णय लेते हैं।

मुद्रास्फीति का असर एक अर्थव्यवस्था, व्यक्तियों और व्यापारों के विभिन्न पहलुओं पर हो सकता है। यहां मुद्रास्फीति के कुछ प्रमुख प्रभाव हैं:

क्रयशक्ति की कमी:

- उपभोक्ताओं पर प्रभाव: मुद्रास्फीति में पैसे की क्रयशक्ति कम हो जाती है। मूल्यों में वृद्धि होने के साथ, उपभोक्ता उसी मात्रा के पैसे से कम सामान और सेवाएं खरीद सकता है। इससे ऐसे व्यक्तियों के लिए जिनकी आय स्थिर है, जीवन का स्तर कम हो सकता है।

ब्याज दरें और बचत:

- ब्याज दरों पर प्रभाव: उच्च मुद्रास्फीति का सामना करने के लिए केंद्रीय बैंक स्पेंडिंग को नियंत्रित करने के लिए ब्याज दरों को बढ़ा सकता है। उच्च ब्याज दरें ऋण लेना महंगा बना सकती है और बचत को आकर्षक बना सकती है, लेकिन यह आर्थिक गतिविधि को धीमी कर सकता है।

अनिश्चितता और योजना बनाने में चुनौती:

- व्यापार योजना: मुद्रास्फीति व्यापारों के लिए लागतों, मूल्यों और योजनाओं के संदर्भ में अनिश्चितता पैदा कर सकती है। मूल्यों में तेजी से बदलाव के कारण, व्यापारों को मूल्य निर्धारण करने और दीर्घकालिक योजना बनाने में कठिनाई हो सकती है।

धन का पुनर्वितरण:

- धन के वितरण पर प्रभाव: मुद्रास्फीति धन के पुनर्वितरण का कारण बना सकती है। मुद्रा के मूल्य में वृद्धि के कारण ऋणी लाभानुवादी हो सकते हैं क्योंकि उनका कर्ज कम मूल्यवान पैसे से चुकता हो जाता है, जबकि ऋणदाता को हानि हो सकती है। उसी रूप में, जिनके पास वास्तविक संपत्ति जैसे रियल एस्टेट या स्टॉक्स हैं, उनकी संपत्ति की मूल्य बढ़ सकती है।

स्थिर-आय समूहों पर प्रभाव:

- सेनियर सिटिजन्स और स्थिर-आय कमाने वाले: स्थिर-आय समूहों के लिए, जैसे कि नियमित पेंशन वाले सेनियर सिटिजन्स, मुद्रास्फीति के समय अपने जीवन के स्तर को बनाए रखना कठिन हो सकता है क्योंकि मूल्यों में वृद्धि होने पर उनकी स्थिति स्थिर रहती है, लेकिन उनकी आय बढ़ती नहीं है।

वैश्विक प्रतिस्पर्धा पर प्रभाव:

- विनिमय दरें: स्थायी मुद्रास्फीति से जूझ रहे एक देश की विनिमय दरों पर असर हो सकता है। यदि कोई देश अपने व्यापारिक साथियों से अधिक मुद्रास्फीति का सामना करता है, तो उसकी मुद्रा मूल्यमान में कमी हो सकती है, जिससे अंतरराष्ट्रीय व्यापार और प्रतिस्पर्धा प्रभावित हो सकती हैं।

श्रम बाजार की गतिविधियों:

- वेतन-मूल्य स्पायरल: मुद्रास्फीति के आवासीय वातावरण में, श्रमिकों को मूल्यों के साथ कदम से तगड़ा वेतन मांगने की कदम लेने की प्रेरणा हो सकती है। इससे एक निरंतर लागत और मूल्यों में वृद्धि के चक्र का योजनात्मक संबंध हो सकता है।

जुआरूप और निवेश व्यवहार:

- निवेश निर्णय: मुद्रास्फीति के प्रति निवेशक उनके निवेश रणनीतियों में बदल सकते हैं। वे मुद्रास्फीति के खिलाफ संरक्षण प्रदान करने वाले निवेशों की तलाश में रह सकते हैं, जैसे कि रियल एस्टेट और कमोडिटीज।

सरकारी आर्थिक नीति:

- कर के प्रभाव: मुद्रास्फीति से सरकारी राजस्व और व्यय प्रभित हो सकते हैं। मूल्यों में वृद्धि होने पर, व्यक्ति अधिक करदाता बन सकता है, जिससे सरकार को अधिक कर राजस्व प्राप्त हो सकता है।

उधार और ऋण देने का प्रभाव:

- ऋण लेने की लागतें: मुद्रास्फीति ऋण लेने की वास्तविक लागत पर प्रभाव डाल सकती है। अगर मुद्रास्फीति की आशंका है, तो ऋणी आश्वासन में हो सकते हैं क्योंकि वह वे कम मूल्यवान पैसे के साथ ऋण चुकता कर सकते हैं, जबकि ऋणदाता को नुकसान हो सकती है।

मुद्रास्फीति को नियंत्रित करने के लिए कई उपाय हो सकते हैं। यहां कुछ मुख्य उपाय हैं जो सरकारें और केंद्रीय बैंक अपना सकती हैं:

मॉनेटरी पॉलिसी:

- ब्याज दरें बढ़ाएं: सरकारें और केंद्रीय बैंक अक्सर मॉनेटरी पॉलिसी का उपयोग करके ब्याज दरों को बढ़ाती हैं। उच्च ब्याज दरें आर्थिक गतिविधि को धीमी कर सकती है और खर्च को कम कर सकती है।

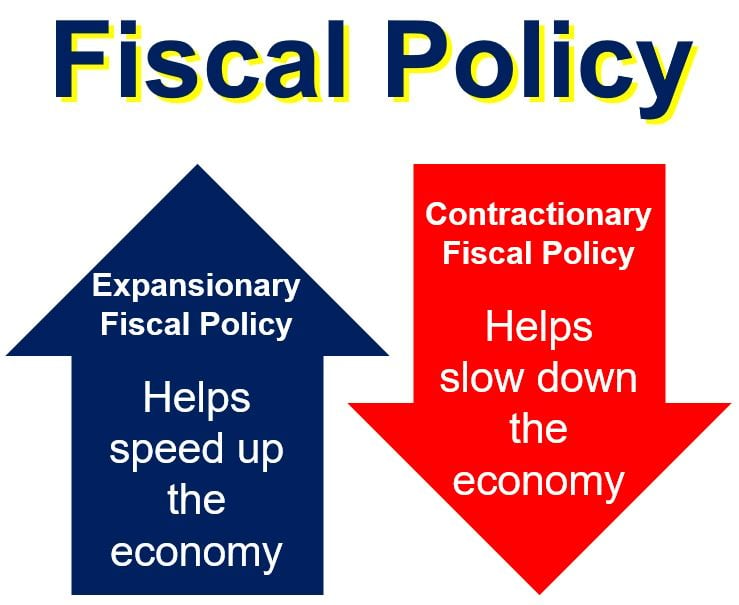

आर्थिक पॉलिसी:

- फिस्कल पॉलिसी: फिस्कल पॉलिसी में बदलाव भी मुद्रास्फीति को नियंत्रित करने का एक तरीका हो सकता है, जैसे कि कर, बजट, और सरकारी खर्चों को नियंत्रित करना।

अंतरराष्ट्रीय व्यापार नीति:

- विदेशी मुद्रा नीति: विदेशी मुद्रा नीति के माध्यम से सरकारें अपनी मुद्रा की मान को नियंत्रित करने का प्रयास कर सकती हैं, ताकि उनकी मुद्रा का मूल्य बढ़ने से विदेशी वस्तुओं की मांग को नियंत्रित किया जा सके।

उत्पादन और आपूर्ति नीति:

- उत्पादन बढ़ाएं: व्यापक उत्पादन की बढ़ोतरी के माध्यम से सरकारें आपूर्ति को बढ़ा सकती हैं, जिससे मूल्यों में वृद्धि को नियंत्रित किया जा सकता है।

वेतन नियंत्रण:

- वेतन की सीमा: वेतन में वृद्धि को नियंत्रित करने के लिए सरकारें वेतन की सीमा तय कर सकती हैं ताकि इससे मूल्यों में अधिशेष बढ़ती न हो।

बाजार निगरानी:

- मूल्य निगरानी: सरकारें मूल्य निगरानी व्यवस्था को सुनिश्चित कर सकती हैं ताकि वस्तुओं और सेवाओं के मूल्यों में अनियमितता न हो।

सोशल सेक्टर का समर्थन:

- शिक्षा और स्वास्थ्य: शिक्षा और स्वास्थ्य सेक्टर को मजबूत करने से लोगों की क्षमता बढ़ सकती है, जिससे उनकी आय में सुधार हो सकती है और मुद्रास्फीति को नियंत्रित करने में मदद हो सकती है।

बचत और निवेश:

- बचत बढ़ाएं: लोगों को बचत और निवेश के लिए प्रोत्साहित करने के माध्यम से सरकारें वित्तीय स्थिति में सुधार कर सकती हैं और उच्च मुद्रास्फीति के साथ निपटने के लिए उन्हें सहारा प्रदान कर सकती हैं।

मुद्रास्फीति को नियंत्रित करने के लिए ये उपाय संयोजित रूप से अपनाए जा सकते हैं ताकि एक स्थायी और संतुलित अर्थव्यवस्था बना रहे।

No comments: